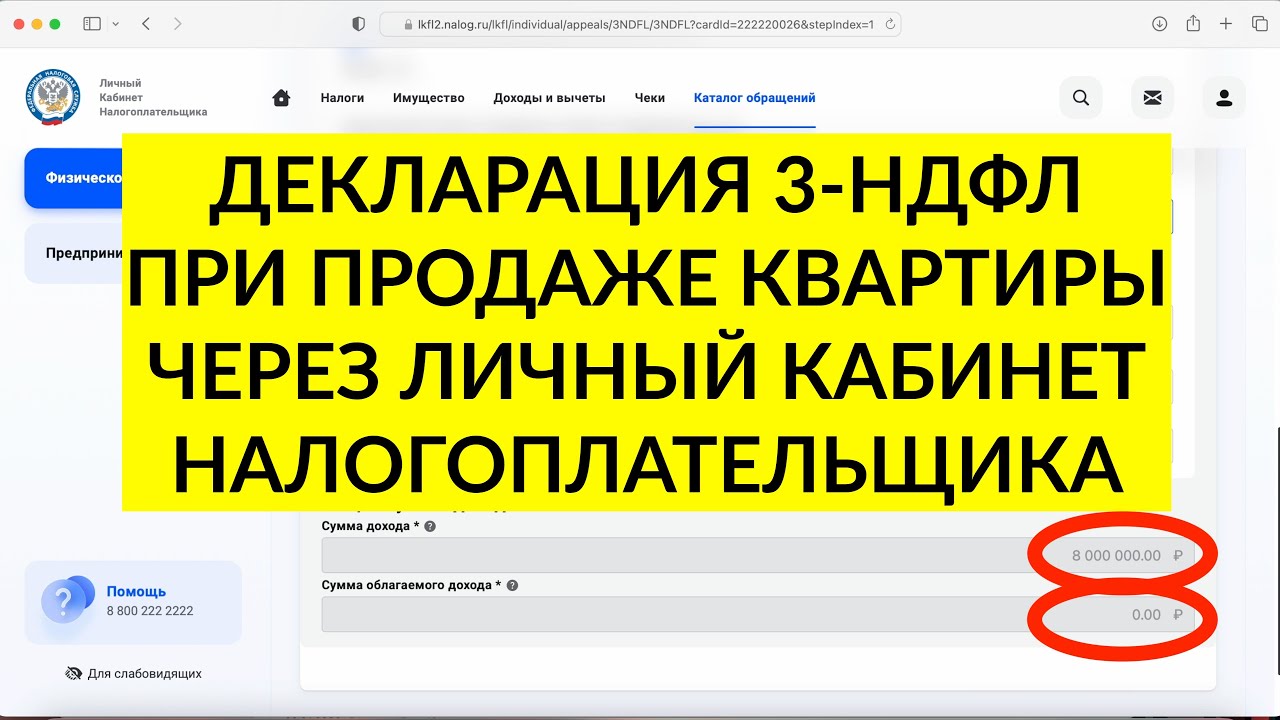

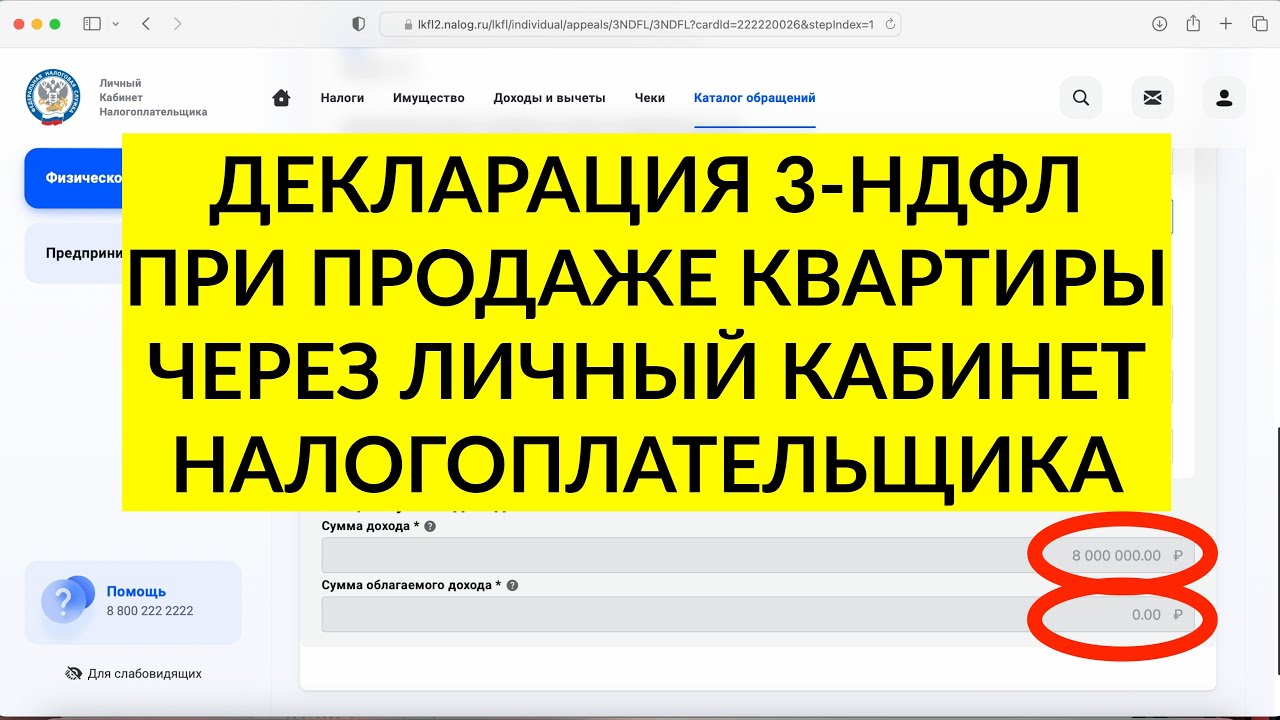

Налог на доходы физических лиц (ндфл) – это один из налогов, которые необходимо уплатить при продаже недвижимости. Особенно актуально это становится при продаже квартиры. Для заполнения 3 ндфл необходимо строго соблюдать все правила и требования, чтобы избежать штрафов и неприятных сюрпризов.

Продажа квартиры – это ответственный и сложный процесс, который требует внимательного подхода к финансовым вопросам. Заполнение декларации 3 ндфл – это один из обязательных этапов при продаже недвижимости. Этот документ позволяет правильно указать доход от реализации квартиры и определить сумму уплаченного налога.

В данной статье мы расскажем вам, как правильно заполнить декларацию 3 ндфл при продаже квартиры, какие данные нужно указать и какие ошибки нужно избегать. Следуя нашим рекомендациям, вы сможете без лишних затруднений и ошибок заполнить необходимые документы и уплатить все налоги в срок.

Что такое 3-НДФЛ и когда он понадобится при продаже квартиры

При продаже квартиры 3-НДФЛ понадобится в случае, если срок владения жильем составляет менее трех лет. Также этот налоговый документ требуется в случае, если продажная цена превышает установленный налоговым законодательством порог.

- В декларации 3-НДФЛ необходимо указать информацию о продаже квартиры, а именно: дату сделки, цену продажи, срок владения жильем, данные покупателя и продавца.

- Также в декларации нужно указать все расходы, которые были понесены при продаже квартиры (например, агентское вознаграждение, комиссия за услуги банка и т.д.).

- После заполнения декларации 3-НДФЛ необходимо ее подать в налоговую службу в установленный срок, чтобы избежать штрафов и последствий.

Какие документы необходимо собрать для заполнения 3-НДФЛ

1. Документы на недвижимость:

Первоочередной документ, который вам понадобится для заполнения налоговой декларации по продаже квартиры — это документы на саму недвижимость. Вам нужно будет предоставить копию свидетельства о регистрации права собственности на квартиру, а также копию договора купли-продажи или иного документа, подтверждающего переход права собственности на нового владельца.

2. Документы о сделке:

- Квитанцию об уплате налога на доходы физических лиц (НДФЛ) в момент совершения сделки;

- Договор купли-продажи или иной документ, который подтверждает факт продажи квартиры;

- Расчет о затратах на улучшение жилого помещения, если такие имеются;

- Прочие документы, подтверждающие факт сделки и условия её проведения.

Как правильно заполнить форму 3-НДФЛ при продаже квартиры

При продаже недвижимости, в частности квартиры, необходимо заполнить форму 3-НДФЛ. Этот документ предназначен для учета налога на доходы физических лиц, полученных от сделки с недвижимостью.

Для правильного заполнения формы 3-НДФЛ при продаже квартиры следует учитывать следующие шаги:

- Укажите все данные о продавце и покупателе: в форме необходимо указать ФИО, паспортные данные, адреса регистрации и проживания как продавца, так и покупателя.

- Укажите данные о недвижимости: в том числе адрес объекта недвижимости, площадь, цену продажи.

- Рассчитайте налог: сумма налога рассчитывается исходя из цены продажи недвижимости и коэффициента, который зависит от срока владения объектом.

- Подпишите и поставьте печать: после заполнения формы необходимо ее подписать и поставить печать, если это требуется.

Ошибки при заполнении 3-НДФЛ

1. Неверное указание стоимости недвижимости

Одной из наиболее часто встречающихся ошибок при заполнении 3-НДФЛ является неверное указание стоимости продаваемой недвижимости. При заполнении декларации необходимо указывать именно ту сумму, за которую объект был продан, а не стоимость, указанную в договоре купли-продажи.

2. Неправильное заполнение данных о продавце и покупателе

Другой распространенной ошибкой является неправильное заполнение данных о продавце и покупателе недвижимости. В случае продажи квартиры необходимо указать ФИО и ИНН всех сторон сделки, чтобы избежать ошибок в документах.

- Не проверка и необходимых документов

- Несоответствие данных с договором купли-продажи

Как рассчитать налог на доходы от продажи квартиры

Налог на доходы от продажи квартиры в России рассчитывается на основе стоимости продажи недвижимости и учета расходов, связанных с этой сделкой. Для начала необходимо определить сумму дохода от продажи, которая рассчитывается как разница между стоимостью продажи и стоимостью приобретения квартиры.

Далее необходимо учесть все расходы, связанные с продажей недвижимости, такие как агентские комиссии, юридические услуги, налог на имущество, улучшения квартиры и другие затраты, которые могут быть списаны как издержки от продажи. Полученная после вычета издержек сумма будет облагаться налогом на доходы.

При расчете налога на доходы от продажи квартиры необходимо учитывать действующие налоговые ставки и льготы, которые могут применяться в конкретной ситуации. Для более точного расчета налогов консультируйтесь с налоговым консультантом или используйте специальные онлайн калькуляторы для подсчета налога на доходы от продажи недвижимости.

Дополнительные расходы при заполнении 3-НДФЛ

Также необходимо учитывать возможные расходы на нотариальное оформление договора купли-продажи недвижимости. Нотариусы взимают определенную плату за свои услуги, поэтому это тоже следует учесть при расчете дополнительных затрат.

Прочие расходы:

- Оценка недвижимости;

- Регистрация сделки в органах регистрации прав на недвижимость;

- Обязательные налоги и сборы, связанные с продажей имущества.

Какие сроки необходимо соблюдать при заполнении и сдаче 3-НДФЛ

Сроки заполнения 3-НДФЛ при продаже недвижимости

При продаже недвижимости необходимо заполнить и сдать декларацию по налогу на доходы физических лиц (3-НДФЛ) в течение 3 месяцев со дня сделки. Это обязательное требование, которое предусмотрено законодательством.

Санкции за несоблюдение сроков

- За несоблюдение сроков заполнения и сдачи 3-НДФЛ владелец недвижимости может быть оштрафован на сумму до 5% от суммы дохода, указанного в декларации.

- В случае задержки сдачи декларации свыше 1 года налоговая инспекция имеет право начислить штраф в размере 20% от суммы налога.

Штрафы за неправильно заполненный 3-НДФЛ при продаже недвижимости

В случае неправильного заполнения декларации 3-НДФЛ при продаже недвижимости, налоговая служба имеет право наложить штрафы на налогоплательщика. Штрафы могут быть назначены в случае несвоевременной подачи декларации, неверного указания информации о доходах, ошибок при расчете налога и других нарушений.

Каждая ошибка может привести к штрафу, размер которого зависит от конкретной ситуации. Чтобы избежать расходов на штрафы, важно тщательно заполнить декларацию и проверить все данные перед ее подачей.

Возможные штрафы за неправильно заполненный 3-НДФЛ при продаже недвижимости:

- Штраф за несвоевременную подачу декларации;

- Штраф за неправильное указание информации о доходах;

- Штраф за ошибки при расчете налога;

- Штраф за недостоверность предоставленных данных;

- Прочие штрафы, предусмотренные законодательством.

Итак, чтобы избежать неприятных сюрпризов в виде штрафов, необходимо тщательно заполнить декларацию 3-НДФЛ при продаже недвижимости. При возникновении вопросов или неуверенности в правильности заполнения, лучше обратиться за помощью к специалистам, чтобы избежать штрафных санкций.